マイホームを購入した時に、ほどんどの方が住宅ローンを利用していると思います。

皆さんは住宅ローンを利用している方は『10年間も所得税が還付される制度』があるのをご存知ですか?

とてもお得な『住宅ローン控除』の手続きや注意点までわかりやすく解説します!

住宅ローン控除とは?どんな制度?

住宅ローン控除は正式には「住宅借入金等特別控除」と言います。(忘れて大丈夫です。)

自宅を住宅ローンを利用して購入した方に、一定の割合で所得税を控除する制度です。

政府は不景気になると不動産購入に対して多くの控除を行い、景気回復のテコ入れをねらうのです。

個人の住宅購入が多くなると、家具・家電や引越など多くの業種が活発になることで景気の回復を目的としています。

利用できる場合は、ぜひ活用しましょう!

住宅ローン控除制度の内容

現在の住宅ローン控除制度は、2021年12月末までに入居する方が対象になります。

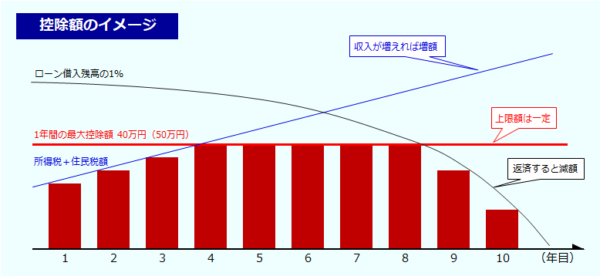

ご入居した年から10年間、所得税を控除します。

年間の控除限度額は40万円※、認定長期優良住宅等の場合は最大50万円を上限額としています。

※消費税がかからない中古の個人間での取引きは上限20万円となります。

支払う所得税が上限額に満たない場合は、最大13.65万円の住民税を翌年に控除します。

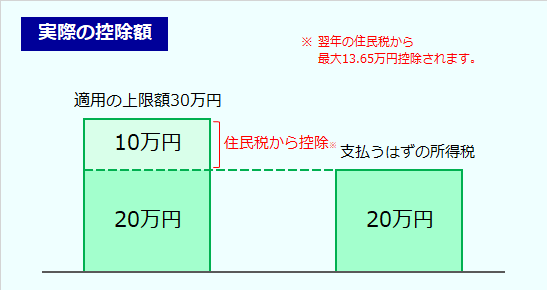

【具体的な計算例】

例)新築の住宅ローンが3,000万円、所得税が20万円の場合

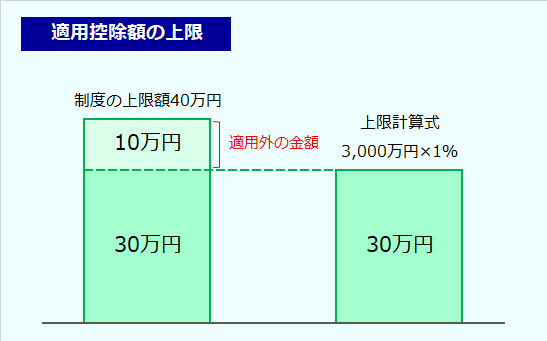

控除の上限額 = 住宅ローン3,000万円 × 1% = 30万円

この上限額30万円に対して、支払うはずの所得税が控除の対象になります。

この場合は所得税が20万円、翌年の住民税が10万円控除されます。

※住民税の控除額は最大13.65万円までです。

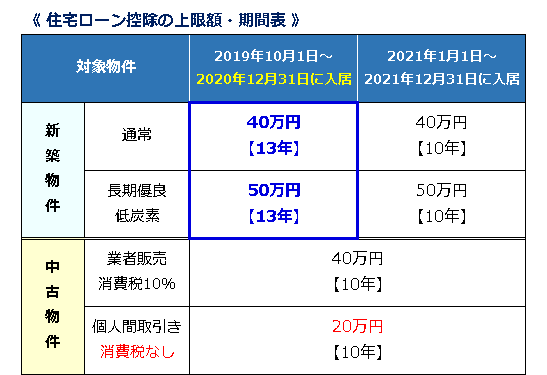

住宅ローン控除の上限額はいくら?

入居時期と新築・中古によって、控除の上限額や期間が異なります。

住宅ローン控除制度は、消費税に対応する制度です。

業者から直接購入する中古物件は、新築と同じ上限になります。

しかし、個人間取引きである通常の中古物件は上限が20万円となりますのでご注意ください。

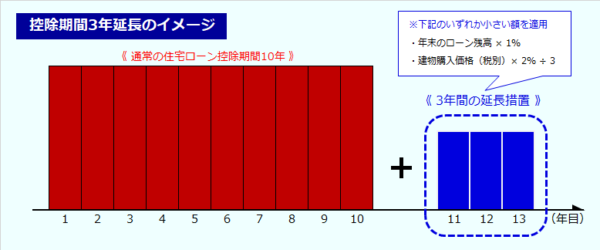

また、新築物件で条件を満たすと、3年延長の特例を受けることができます。

今年中に入居する新築住宅は3年延長できるかも!

消費税10%への引き上げに伴い、工事の請負契約時期&入居時期の条件を満たすと控除期間が3年間延長されます。

増税2%分を還元する制度ですが、適用物件は限られます。

【適用条件】

工事の請負契約時期 : 2018年12月21日~2020年3月31日に締結

入居時期 : 2019年10月1日~2020年12月31日に入居

延長3年間は、下記のいずれか小さい額が対象となります。

①年末の住宅ローン残高 × 1%

②建物購入価格(税別)× 2% ÷ 3

利用できる住宅とは?

どんな住宅でも利用できるわけではありません。

新築や中古、リフォーム・増改築で適用要件が異なりますのでご注意ください。

【新築物件】の適用条件

新築物件の場合は下記の条件を満たす必要があります。

・購入者本人が、住宅引渡し日から6か月以内に入居すること

・ローン控除を受ける甫の合計所得が3,000万円以下であること

・対象物件の登記簿上の床面積が50㎡以上であり、

床面積の1/2以上が本人の住居用であること

・対象物件の住宅ローンが10年以上あること

・入居した年とその前後2年の合計5年間に、住居用財産の譲渡による

『長期譲渡所得の課税の特例』などの適用を受けていないこと

登記簿上の床面積は内法計算のため、完成前の壁芯計算面積より小さくなります。

住宅ローン控除は登記簿上の床面積で判断するため注意してください。

【中古物件】の適用条件

中古物件の場合は、新築物件の適用条件に加え下記の基準のいずれかをクリアする必要があります。

1.住宅性能評価書(耐震等級1以上)を取得していること

2.耐震基準適合証明書を取得していること

3.既存住宅売買瑕疵保険に加入していること

4.築年数が木造は20年以下、耐火建築物の場合は25年以下であること

古い物件は築年数で利用できない場合があります。

【リフォーム・増改築】の適用条件

リフォームや増築の場合は、新築物件の適用条件に加え下記の工事のいずれかに該当しなければなりません。

1.増改築、建築基準法に規定する大規模な修繕、または大規模な

模様替え(壁・柱・床・梁・屋根・階段のいずれか1つ)の工事

2.マンションの専有部分の床、階段または壁の半分以上行う

一定の修繕・模様替えの工事

3.家屋・マンションの専有部分で、リビング、キッチン、浴室、トイレ、洗面所、

納戸、玄関または廊下の一室の床、または壁の全部に行う修繕・模様替えの工事

4.耐震改修工事(現行の耐震基準への適合が必要)

5.一定のバリアフリー対応の改修工事

6.一定の省エネ改修の工事

また、工事費用が100万円を超えなければ適用できませんのでご注意ください。

リフォームや増改築の適用条件はかなり難しいですので、住宅ローン控除の利用をお考えの場合は事前に専門窓口などへご相談することをおすすめします。

住宅ローン控除の手続きとタイミング

10年間の住宅ローン控除を受けるためのスケジュールをまとめました。

一度だけ確定申告が必要ですが、その後は年末調整で手続き完了です。

ご入居翌年だけ確定申告が必要(初めの1回のみ)

ご入居した翌年に一度だけ確定申告が必要です。

他の確定申告と異なり、1月1日から5年の間に手続きをすれば大丈夫です。

【必要書類】

1.確定申告書A(第一表と第二表) ※ネットでOK

2.(特定増改築等)住宅借入金等特別控除額の計算明細書 ※ネットでOK

3.住宅ローンの借入残高証明書 ※借入先の銀行が発行

4.勤務先の源泉徴収票 ※ご勤務先が発行

5.土地建物の登記簿謄本 ※法務局で取得

6.建築請負契約書または売買契約書のコピー ※契約時の書類

7.マイナンバーカード(本人確認書類)

初回の所得税控除分は確定申告手続き後、1~2ヶ月後に直接通帳へ振り込まれます。

翌年からは年末調整でOK(残り9回)

確定申告をした年の年末から残りの期間は、生命保険の控除と併せて年末調整の時に勤務先で手続きができます。

ご勤務先に書類を提出すれば、年末調整の還付時に入金となります。

※自営業者など源泉徴収制度を利用していない方は、初回と同様に確定申告のお手続きが必要です。

制度を利用する注意点

住宅ローン控除は、自宅のローンを支払っている方が対象です。

投資物件はもちろんのこと、転勤で自宅に住んでいない期間も適用外となります。

また、他の特別控除を受けていると利用できないケースもありますので充分ご注意ください。

住宅ローンの場合は必ず利用しましょう!

住宅ローンを支払う方が利用できる大きな税制優遇制度です。

確定申告を面倒くさがらずに是非利用してください(笑)

また、お家賃をお支払いの方は投資のスタートとして、ご自宅の購入を検討するのはいかがでしょうか。

10年後に転売や賃貸に出す前提でご自宅の購入もひとつの選択肢だと思います。

それでは、人生を楽しみましょう!